9月26日上午,小鹏汽车股价涨10.4%。这对小鹏汽车而言,是难得一闻的喜讯。

近期,小鹏汽车股市险象环生。9月22日上午,小鹏汽车开盘跌幅持续扩大,跌超14%。彼时距离小鹏汽车发布新款车型G9仅时隔一天,换言之,小鹏G9刚热起来,股市就降了温。

这并不是何小鹏想要看到的。在9月21日发布会上,何小鹏曾给予G9极高评价:“G9是这个时代的标杆,也是智能汽车迈向无人驾驶汽车前的最后一代。”可见,何小鹏对G9寄予了厚望。

直至9月23日,小鹏汽车决定对引起G9最大争议的价格进行调整,其股价才逐渐回暖。

G9为何能引起如此大的波澜?它于当下的小鹏汽车来说意味着什么?在小鹏汽车身上押宝的资本,还可以再次相信小鹏汽车吗?

小鹏汽车为何需要G9?

从今年半年报来看,财报显示,2022年上半年小鹏汽车依旧亏损,其净亏损为44亿元,同比下滑122.28%。对比来看,小鹏汽车2021年亏损49亿元。换言之,仅2022年上半年,小鹏汽车的亏损金额就达到了2021年全年的90%。

财报发布后,8月24日港股开盘,小鹏汽车股价大幅下跌14.1%,报71.25港元,创造了小鹏汽车股价历史最低点。2022年内,该公司最高市值2905.82亿元,截至9月25日收盘,其最新市值为841.37亿元,较年内最高市值跌去2064.45亿元。

虽说一直以来造车新势力亏损已成常态,但对比来看,小鹏汽车在交付量领先的情况下,其业绩表现却依然和蔚来、理想差距较大。

2021年,小鹏汽车全年总交付量达到9.8万辆,为2020年的3.6倍;理想2021年总交付量为9.0万辆;蔚来2021年累计交付量为9.1万辆。2022年上半年,小鹏汽车交付量约为6.9万辆,同比上升124%;理想汽车2022年上半年总交付量为6.0万辆;蔚来汽车2022年上半年交付量为5.1万辆。

反观毛利率。2021年全年,小鹏汽车毛利率为12.5%;理想汽车2021年毛利率为21.3%;蔚来汽车2021年毛利率为18.9%。2022年上半年,小鹏汽车毛利率为11.6%;理想2022年上半年毛利率为22.1%;蔚来2022年上半年综合毛利率为13.8%。

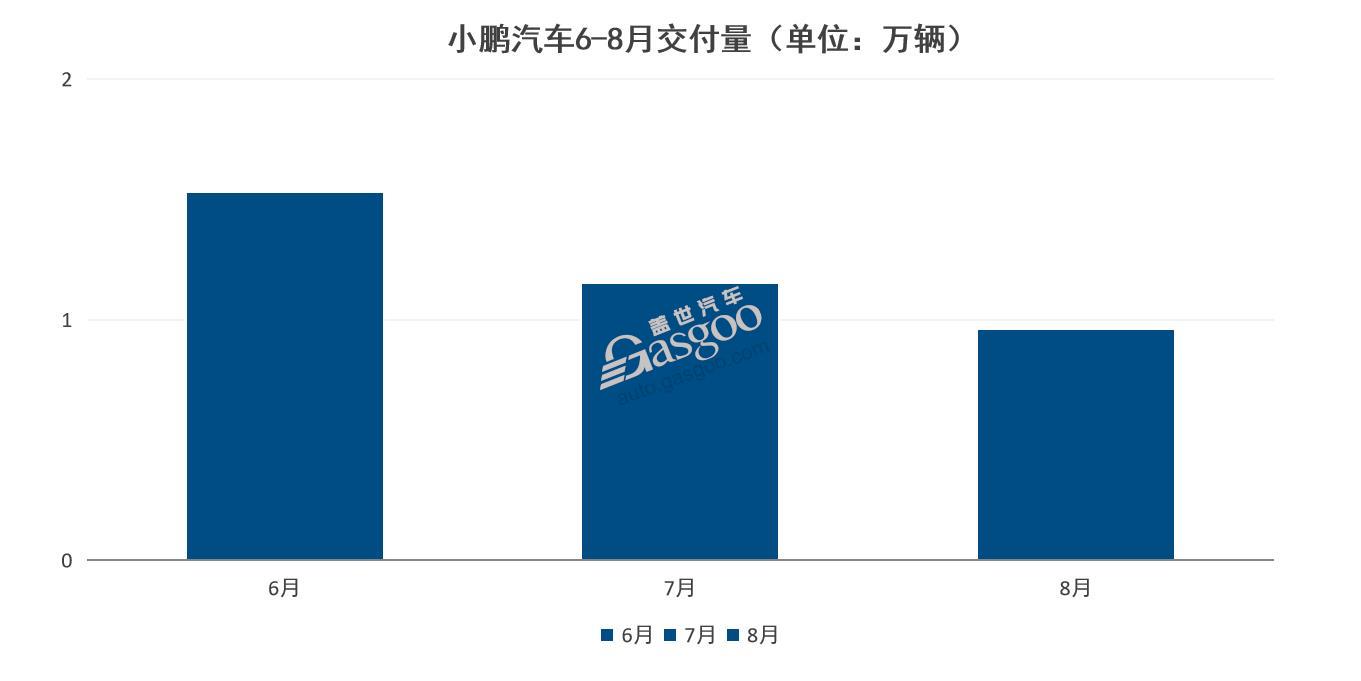

此外,实际上,在造车新势力队伍中,即使小鹏汽车交付量长期居于首位,但从今年上半年来看,小鹏汽车引以为傲的交付量实则一直在倒退。2022年二季度,小鹏汽车交付量为34422辆,环比一季度34561辆下降0.4%;同时,其一季度交付量环比2021年四季度41751辆下降17.2%。

图源:盖世汽车据小鹏汽车官方数据整理

再从车型来看。作为小鹏汽车的两大主力车型,今年7月份,小鹏P7交付6397辆,环比6月交付量8045辆下滑20.5%;7月份小鹏P5交付3608辆,环比6月交付量5598辆下滑35.5%;8月份,小鹏P7交付5745辆,环比下滑10.2%;8月份,小鹏P5交付2678辆,环比下滑25.8%。

当P7和P5交付量连月下滑,小鹏汽车需要一款新车型重新帮助自己赢回市场。显然,G9是小鹏汽车打出的“新牌”。G9的问世,或许就是小鹏汽车给资本市场一个相信自己的理由。小鹏汽车副总裁吕学庆也表示,随着P7交付量的提升,以及G9在10月份开始交付后,该公司三季度毛利率会比二季度有所提升。

然而,来自华泰证券的研究则认为,小鹏汽车下调三季度交付指引,相比彭博一致预期低32-37%,更多源自小鹏需求下滑而非供给限制。据华泰证券观察,以小鹏P7为例,即使在促销优惠下,等待周期也已经由7月1日的9周缩短到8月23日的5.5周,预计三季度小鹏收入为68-72亿元,环比下降3-9%。

G9的关键是800V快充

行研预测如此,最终话语权依然归市场所有。消费者最终是否买账,终究要回归到G9产品本身。

实际上,小鹏汽车几乎把自己最先进的技术,都用在G9这款车上了。

根据小鹏汽车的描述,G9将是国内首款基于800V高压SiC平台的量产车,充电5分钟,续航200公里;年内量产铺设800V高压充电体系,最大功率480kW,最大电流670A。

动力方面,小鹏G9将提供两驱单电机与四驱双电机两套动力系统,单电机最大功率230kW(312马力),双电机最大功率分别为175kW(238马力)/230kW(312马力),配备三元锂电池,续航里程超过700km。且G9是首款支持XPILOT 4.0智能辅助驾驶系统、首款使用双腔空气悬架、首款使用新品牌标志的中大型SUV。

不过,在技术优势层面,相较于汽车智能化,市场更关心的是G9 800V超级快充的技术优势。毕竟于消费者而言,对于电动汽车充电、续航的焦虑一直都存在。

中国电动汽车充电基础设施促进联盟理事长董扬曾不止一次公开表示:“现阶段,纯电动整车和电池技术发展快了以后,充换电更加成为了产业发展的短板。”

于此,为解决充电的后顾之忧,超级快充是大势所趋,行业需要推进电动汽车采用800V甚至更高的电压平台架构。实际上,并不只是小鹏汽车看到了这一重要发展趋势,自2021年以来,比亚迪、极氪、东风岚图、广汽埃安、北汽极狐、长安、长城以及理想汽车等多家车企相继发布800V平台架构或规划。

今年8月,小鹏汽车曾表示将全面适配以S3、S4为核心的超充体系。其规划是,优先在G9订单前10名城市集中铺设S4 超充;2023年计划在全国重点城市和核心高速公路沿线完成S4超快充网络覆盖;2025年有望再建设2000座小鹏超快充站。

图源:小鹏汽车官网

但值得注意的是,超快充高压条件下,除了超充桩的支持外,包括电池包、电驱动、PTC、空调等都需重新适配,这对供应链环节带来了新挑战。

小鹏汽车可以做到吗?

在诸多挑战中,全面铺设的技术难度这里暂且不做讨论,想要实现800v超快充落地普及,首当其冲便是成本。

根据财报,2022年上半年,蔚来汽车现金储备达544亿元;理想汽车达536.5亿元;小鹏汽车则为413.39亿元。

小鹏汽车不仅现金储备金额不如蔚来汽车和理想汽车,且这一指标正在逐渐环比下降。其2022年二季度末现金储备环比一季度末的417.14亿元减少了3.75亿元;今年一季度末环比2021年四季度末的435.4亿元减少了18.4亿元;2021年四季度末环比2021年三季度末的453.6亿元减少了18.2亿元。

换言之,就成本而言,目前来看,小鹏汽车的800v超级快充技术是否能够覆盖绝大多数用户需求还难以判断,且对于居住、工作范围5km之内的用户来说,800v超级快充的技术优势意义并不大。

且现金储备不断减少、亏损持续扩大的境遇,其波及到的不只是800v超级快充技术的普惠大众,更深远的影响是作为新能源智能车企的立足之本:技术研发投入的能力。

小鹏汽车如何跑赢?

2022年一季度,小鹏汽车研发投入为为12.21亿元,环比下降15.9%。即使在二季度研发环比实现了小幅增长,但相较此前多个季度高达10-40%以上的环比增长依然很小。且在2022年一季度和二季度,理想汽车的研发投入均高于同期内的小鹏汽车。

如果说小鹏汽车还需要给消费者一个购买G9的理由,那么G9的高端定位或许是其中之一。

一直以来,何小鹏都将小鹏汽车定位在中端市场。但这一次,小鹏汽车将G9瞄准的是高端市场。小鹏汽车联合创始人、总裁夏珩说,G9肩负了小鹏汽车品牌向上和销量增长的使命,也展现了小鹏汽车迈向国际化的决心。

图源:小鹏汽车官网

为此,在G9发布会上,何小鹏把“豪华”这个词挂在嘴边,他先是致敬了保时捷和迈巴赫这两个豪华品牌,然后转身就表示G9在空气悬架上不输保时捷卡宴,在座舱静谧性上媲美迈巴赫GLS。何小鹏甚至形容G9是:“豪华车里最智能的,智能车里最豪华的。”

但G9在高端市场真的“吃”得开吗?

G9需要面对的,是在高端价位内与理想L9、蔚来ES7、岚图FREE、阿维塔11等车型的竞争,且上述四种车型均已率先抢跑。此前小鹏G9预计今年4月上市,最终错后了近两个季度,或许将直接影响G9的年交付量,其能否挽救小鹏汽车的交付量目前还尚未可知。且有业内人士认为,小鹏汽车依靠P7和P5车型不断提升销量,但市场格局正发生改变,不仅“蔚小理”之间,传统车企“小号”也加入竞争,G9面临的竞争环境将比P7与P5上市时更为激烈。

眼下,小鹏汽车在中端市场中也是“腹背受敌”。

据IHS Markit调研数据,未来10年内,15-25万元主流新能源产品市场渗透率将从3%增⻓到40%;到2030年,15-25万元主流市场将占据约60%的市场份额。新能源中端市场蛋糕潜力巨大,不止小鹏汽车看到这一点。

向上看,特斯拉、蔚来、理想都开始降维打击,推出了相应中端市场车型;向下看,零跑和哪吒也在觊觎中端市场这块蛋糕,并且积极向上布局。

也就是说,小鹏汽车正面临双面夹击,突围在所难免。

7月末,何小鹏曾在朋友圈坦言:智能汽车行业可能是当前最内卷的行业,没有之一。他发文感叹道:“之前8年从‘世界杯’外围赛好不容易进入32强,突然发现打32进8可能还需要打几年,而且对手差不多全部都是世界级选手了。”

智能汽车内卷大赛还远未到结束之时,这一赛道的新老选手都在路上,小鹏汽车亦如此。G9是小鹏汽车在众车企围追堵截形成的屏障中打开的一个出口,但小鹏汽车会从这个出口走多远,消费者会用脚投票给出答案,但目前来看,小鹏汽车压力不小。