随着比亚迪“刀片电池”和宁德时代“麒麟电池”破圈之后,伴随着能量密度和续航里程的提升,磷酸铁锂电池再次成为行业热点。而作为新能源汽车动力电池的重要组成部分,磷酸铁锂电池正极材料也开始备受关注。

9月29日,作为一家磷酸铁锂正极材料生产的企业,万润新能正式登陆科创板,以高达发行价格299.88元/股的发行价格成为A股今年以来最贵、史上第二高发行价的新股。根据打新规则,投资者打新中一签需缴款近15万元。

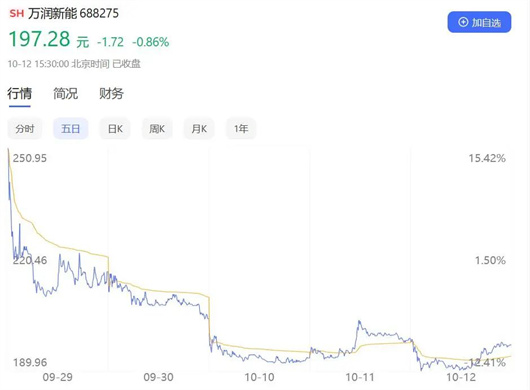

不过,在高发行市盈率下,万润新能也遭到不少投资者弃购,再者因为高价新股上市之后的走势令人担忧,网上投资者放弃认购数量153.09万股金额4.59亿元。此外,截至10月12日,万润新能报197.28元,下跌约34%,总市值168亿元。

从磷酸铁锂电池产业链来看,上游企业包括原材料厂商,中游包括正负极材料生产企业,下游是电池厂商、汽车厂商和储能企业等。这几年中国新能源汽车产业飞速发展,万润新能作为中游企业理应受到热捧,如今在资本市场表现却大相径庭,造成这一局面原因何在?

有实力,但不强

万润新能于2010年在湖北十堰成立,主要从事锂电池正极材料研发、生产、销售,主营产品涵盖磷酸铁锂正极材料及前驱体、锰酸锂正极材料等。迄今为止,万润新能源已成为宁德时代、比亚迪、中创新航、亿纬锂能、赣锋锂电等企业的供应商。

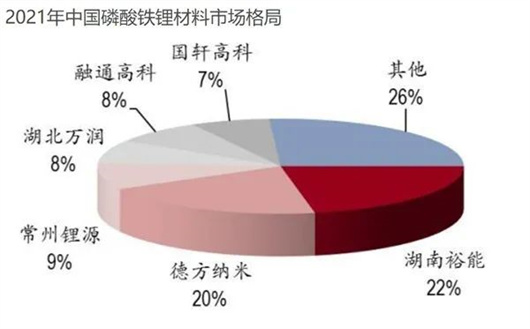

根据相关数据统计,2018年万润新能的市场份额位于行业第二位;2019年、2020年,公司市场份额位于行业第三位,仅次于德方纳米和湖南裕能。值得一提的是,德方纳米于2019年IPO上市,湖南裕能也在今年于创业板IPO成功过会。

2019年-2021年万润新能的营业收入分别为7.66亿元、6.88亿元、22.29亿元;归母净利润分别为-0.73亿元、-0.45亿元、3.53亿元。其中2021年归母净利润由负转正,主要是受益于下游新能源汽车终端需求影响。

从收入构成来看,磷酸铁锂是万润新能主营业务收入的主要来源,近3年磷酸铁锂的营业收入分别为6.96亿、6.2亿、21.69亿元,在营收中的占比分别为92.67%、91.85%、99.5%,比重均超过90%。

由于起步早,深耕磷酸铁锂正极材料领域多年,万润新能得到了产业链中游企业,尤其是巨头企业的青睐。近三年,来自宁德时代、比亚迪的收入占比始终维持在70%以上。2019年-2021年,宁德时代均为万润新能第一大客户,销售比例达63.16%、59.43%和44.35%。

一方面是下游新能源汽车市场需求旺盛,以及动力电池装机容量增长的影响;另一方面则是来自于其自身产销规模的扩大,万润新能磷酸铁锂产品供不应求。预计今年1到9月营收为66.8亿元到78亿元,同比增长483.22%至581.01%;预计净利润约为7.4亿元至8亿元,同比增长304.44%至337.23%。

目前万润新能所处的行业正处于产能高速扩张期,根据GGII统计数据,2019-2021年,磷酸铁锂出货量分别为8.8万吨、12.4万吨和47万吨,分别增长51.72%、40.91%和277%,市场需要呈大幅上升趋势。

相较之下,2019-2021年,万润新能的磷酸铁锂产能分别为1.88万吨、2.25万吨和4.28万吨。尽管连年增长,但相较第一、第二的湖南裕能和德方纳米仍存在较大距离,两者去年磷酸铁锂产能均超过10万吨。

此外有数据显示,在新能源汽车需求大幅增长的情况下,万润新能在2018-2020年3年的市场份额却在持续下降,2018年的份额为19.1%,2019年降至16.7%,2020年降至13.5%。所以万润新能才寄望于IPO上市,募集资金扩张产能。

根据招股书披露,万润新能2022年、2022年及2023年1月、2022年及2023年一季度预计总产能将分别达到17.50万吨、19.61万吨、23.83万吨。为了进一步深度绑定下游客户,万润新能已与下游核心客户建立战略合作关系。

作为对比,出货量远高于万润新能的德方纳米在2019年的发行价格为41.78元/股,如今股价稳定在270-300元之间。而对于万润新能来说,过高的起点是一大隐患,另外和所有行业一样,市场竞争加剧和行业产能过剩等因素,也在影响着其市场表现。

大市场,大竞争

前段时间,广汽集团董事长曾庆洪曾表示,“动力电池成本已经占到我们新能源汽车的40%-60%,不断增加,那我现在不是在给宁德时代打工吗?”然而宁德时代回应称,“产业链短期的困扰,来自上游矿产的资本炒作,炒作带来了碳酸锂、电解液等原材料价格的暴涨。”

数据显示,2021年我国动力电池产量累计219.7Gwh,同比累计增长163.4%。其中,三元电池产量累计93.9GWh,占总产量42.7%,同比累计增长93.6%;磷酸铁锂电池产量累计125.4GWh,占总产量57.1%,同比累计增长262.9%。

可以看到,随着补贴退坡、技术进步等多方因素影响,电池厂商对于电池的续航、成本有了更加综合的考量。也正是因为此,磷酸铁锂正极材料正逐步蚕食三元正极材料市场份额,成为锂电池最主要的正极材料之一,也成为了更多相关企业的选择。

正如前文所述,处于新能源产业链中间环节的万润新能,虽然处于新能源这条热门赛道上,并且业务充分对口。但是仍然需要对上游碳酸锂等原材料把控价格,同时也要应对下游动力电池厂商的议价能力。

但是万润新能显然没有做好充分的准备,其原材料供应商存在集中度偏高及关联采购占比较高的风险。原材料供应商如果过度集中,一旦交付出现问题,或者价格剧烈波动,都会对万润新能的经营产生重大影响。

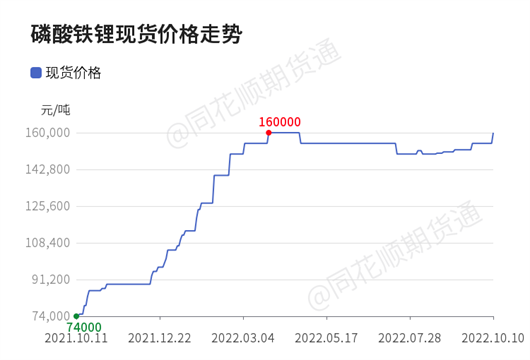

另外,电池价格还在上涨。根据Wind数据显示,作为电池正极材料的国产磷酸铁锂价格在2021年1月1日价格为3.85万元/吨,而到2021年12月31日,该价格已涨至10.30万元/吨。截至9月29日,国产磷酸铁锂价格已到达16.25万元/吨。

万润新能在招股书中表示,若主要客户市场份额进一步扩大,未来公司对上述主要客户的收入占比可能进一步提高。若未来主要客户因经营不利或调整供应商范围等原因,削减对公司的采购量,或者因产能无法满足下游需求,导致主要客户流失,都将对公司的持续成长和盈利产生不利影响。

一方面是内部面临着严峻的挑战,另一方面,外部的形势也不容忽视。除了同行在快速扩产外,磷化工、钛白粉等企业也纷纷跨界加入磷酸铁锂赛道,且投资规模较大,让这个细分市场竞争愈发激烈,市场份额也将被进一步瓜分。

不过,再回到资本赛道来看,对于“破发”原因,有市场人士指出,万润新能虽然处于热门赛道领域,但目前市场进入深度调整,赛道股正处于杀估值阶段,高价新股被市场选择性放弃。同时,近期新股破发情况增加,也影响高价新股的上市表现。

除了新能源产业中游企业外,在下游的电池厂商也备受股价困扰。此前,此前因原材料价格飙升,宁德时代的盈利能力曾遭质疑,其股价已持续下挫一个多月,曾两次跌破万亿市值。直到最近公布前三季度业绩,才重回正轨。

而新能源汽车厂商则更惨,今年三季度,比亚迪跌超24%,蔚来美股跌超27%、港股跌超29%,小鹏美股跌超62%、港股跌超63%,理想美股跌超39%、港股跌超40%。这些新能源明星车企的表现,让所有人感受到了汽车行业的寒气。

不难看出,新能源汽车产业虽然疯狂,但似乎又回到了理性。不过资本市场总是难以琢磨,资本助推新赛道的故事并不陌生,历史总是反复上演。或许“喜新”的资本,没有永远的宠儿。